משכנתא למסורבים: מה הן האלטרנטיבות לפתיחת דף כלכלי חדש?

למעלה מ-200 אלף ישראלים אשר בבעלותם נכס מוגדרים כמסורבי אשראי ונתקלים בסירוב של הבנק, כיצד יוצאים מהמצב הזה? לנו יש את הפתרון

משקי בית רבים מוצאים עצמם נאבקים בהחזרים החודשיים אשר עולים מחודש לחודש, אחד הפתרונות היעילים ביותר הוא איחוד כלל ההלוואות ופריסה מחדש של החובות באמצעות משכנתא למסורבים ניתן לעשות זאת, אז למה לא כולם עושים זאת? למעלה מ-200 אלף ישראלים אשר בבעלותם נכס מוגדרים כמסורבי אשראי ונתקלים בסירוב של הבנק, כיצד יוצאים מהמצב הזה? ׳המרכז להבראה פיננסית׳ כאן כדי לעשות לנו סדר.

משכנתא למסורבים - מה הן הסיבות שהבנק אומר לנו לא?

״יש נטיה לחשוב שאם יש בבעלותינו נכס, כל מה שנשאר לנו לעשות זה להגיש בקשה עם המסמכים הרלוונטיים ומיד נקבל תשובה חיובית״ אריאל בבצ׳יק מנכ״ל המרכז להבראה פיננסית מסביר.

״בפועל, ישנם לא מעט סיבות שיגרמו לבנק להגיד לנו ׳לא׳, סירוב לא נובע רק כי התנהלתם בצורה לא תקינה, לעיתים מדובר בשיקולים נוספים כמו מגבלות רגולטוריות, חוסר יכולת להתעמק במקרים מורכבים ולפעמים אפילו סיבות טכניות כמו בקשה שהוגשה בצורה לא מסודרת או לא ברורה.״

״אבל מעבר לכך, בשביל שבקשה תעבור חיתום ברמה הבסיסית, צריכים להתקיים שלושה תנאים, אנחנו קוראים לזה במרכז להבראה פיננסית ׳השילוש הקדוש׳ מספיק ש-1 מהם חסר ואנחנו נקבל תשובה שלילית״.

1. הנכס

הבעלות על הנכס חייבת להיות רשומה בצורה תקינה 100% - בעלות של מבקש ההלוואה, בטאבו או אישור זכויות, פרמטר נוסף הוא מיקום הנכס, לבנק יש מחלקת סיכונים אשר מנוהלת ע״י כלכלניים ועורכי דין והם מעריכים מה הוא הסיכון שהלווים לא יעמדו בהחזר ההלוואה מצד אחד ומצד שני, מהי הסחירות של הנכס, ככל שהנכס נמצא במיקום מרכזי יותר, כך לבנק יהיה יותר ביטחון באישור המשכנתא, על אחת כמה וכמה שמדובר במשכנתא למסורבים.

הבנק תמיד שואל את עצמו מה יקרה אם במצב בו הלווים לא יעמדו בהחזרי המשכנתא והאם אפשר למכור את הנכס בזמן סביר - בין אם על ידי הלווים או באמצעות כונס נכסים מטעם הבנק או חברת המימון.

הערה חשובה: ישנה הטעיה לחשוב שהגוף הממן, בין אם זה בנק או בין אם זה חברת מימון חוץ בנקאית, רוצה לממש נכסים. זו כמובן טעות, הסיוט הגדול ביותר של חברת המימון היא שאתם לא תחזירו את הכסף, בסוף הפעילות העסקית שלהם היא מכירת כסף ולא ממכירת נכסים וברוב המקרים רוצים לעזור ללקוח.״

דוגמא לבעלות בנכס, מתוך נסח טאבו כאשר יש זוג נשוי אשר לכל אחד מהם 50% בעלות, במידה ו-2 בני הזוג מסכימים לקחת מימון, הרישום הוא תקין.

2. ההיסטוריה הבנקאית

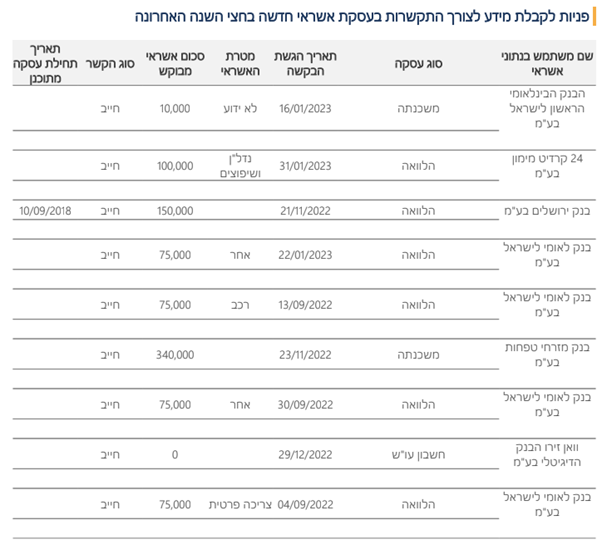

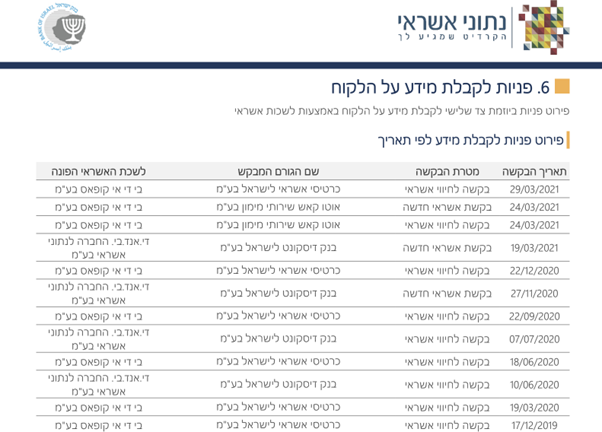

מאז שיצא חוק נתוני אשראי, לכל אחד מאיתנו יש תעודת זהות בנקאית אשר עוקבת אחר ההתנהלות שלנו, מניתוח של דוח האשראי ניתן לקבל המון אינפורמציה על ההתנהלות הכלכלית של הלווים כמו מהו סך האובליגו (חוב), היקף ההחזרים החודשיים, מוסר תשלומים ועוד.

לדוגמה, ניתן לראות אם היו פיגורים בהלוואות, הרשאות לחיוב שחזרו או גרוע מכך, פיגורים במשכנתה. במידה והיו כאלו, הסיכוי שלנו לקבל מימון לתקופה בתנאים בנקאיים יורד משמעותית. מעבר לפיגורים, בדוח אשראי חברת המימון תוכל לראות האם יש קיימים הליכים משפטיים פתוחים כמו תיקים בהוצאה לפועל, הליכי חדלות פרעון, פשיטות רגל וכו׳.

טיפ: יותר מהכל, הקפידו לתעדף ולעמוד בהחזרי המשכנתא, במידה ותשלומי המשכנתה חוזרים, הסיכוי לסירוב הבקשה עולה משמעותית.

3. מבחן ההכנסה

גם אם הדירוג אשראי שלכם תקין, יש בבעלותכם יותר מנכס אחד ואפילו אין לכם הלוואות, במידה ואין לכם הכנסה יציבה בכל חודש, הגוף הממן בסבירות גבוה יסרב לאשר לכם את המשכנתא.

כלל אצבע הוא עד 40% מסך ההכנסה. במדיה ואתם שכירים, יבצעו חתם האשראי יבצע ניתוח של 3 החודשים האחרונים - בדרך כלל ממוצע של 3 תלושי השכר האחרונים. לעומת זאת, במידה ואתם עצמאיים, חתם האשראי יסתמך בעיקר על ממוצע ההכנסות שלכם בשנתיים האחרונות ומשם יגזור את ההכנסה החודשית.

חשוב להדגיש כי בעת בחינת בקשה תמיד מסתכלים מה היה בעבר ולא מה יהיה בעתיד, כלומר בשלב הזה, לא גוף המימון אינו מייחס חשיבות להכנסות עתידיות "שאמורות\צפויות" להתקבל.

דוגמא מספרית: אם אתם מכניסים בכל חודש 20,000 ₪ זה אומר שאתם יכולים להחזיר בכל חודש 8,000 ₪ (20,000x40%).

הערה חשובה: בדוגמא הנ״ל מדובר במשכנתא לטווח ארוך כאשר הלווה מחזיר גם את רכיב הקרן בכל חודש. במקרים בהם יש ודאות גדולה בקבלת סכום כסף משמעותי, ניתן לאשר הלוואת גישור.

טיפ: במידה ואין לכם הכנסות גבוהות, ניתן במקרים רבים לצרף למשכנתא לווה נוסף או ערב עם הכנסות ובאופן זה לחזק את הבקשה.

3 הטעויות הקריטיות בעת הגשת בקשה

כאמור, בקשה לקבלת משכנתא חייבת להיעשות בצורה מקצועית. ״אנחנו נתקלים לעיתים קרובות במקרים בהם הלקוח מגיע אלינו לאחר שכבר ניסה לקבל מימון וסורב (לעיתים אפילו נחסם) בעקבות אחת או יותר מהטעויות הבאות".

ריבוי בקשות

"לעיתים קרובות מגיעים אלינו לקוחות בהיסטריה, לאחר שפנו לכל גורם ממן אפשרי וסורבו", מתאר בבצ'יק. "אותם לקוחות עושים לעצמם נזק גדול מכיוון שהם משדרים לחץ אדיר ויוצרים רושם רע מול חברות המימון".

הרושם הרע יכול להיווצר כתוצאה מלווים שפונים למספר חברות במקביל ולמעשה יורים לעצמם ברגל מכיוון שעלול להיווצר כפל בקשות שמובילות לפערים בין בקשה לבקשה. חשוב להבין כי כל חברה מתעדת ושומרת כל בקשה שמתקבלת, בכל פעם שתפנו בשנית לקבלת הלוואה מאותו גורם, חתמי האשראי יתייחסו לבקשות קודמות ויעברו על מסמכים ישנים ששלחתם.

מעבר לכך, כאשר אנו פונים בבקשת אשראי חדשה, אנו למעשה מאשרים לחברת המימון להוציא חיווי אשראי עלינו מבנק ישראל - פעולה שנרשמת ומתועדת בדוח האשראי שלנו.

באופן זה, ניתן לראות כמה פעמים פנינו בבקשות אשראי ובאיזה תדירות. ממידע זה ניתן לראות מי אישר לנו את האשראי, מי סירב ובכמה תחנות עברנו לאורך הדרך.

דוגמה לריבוי פניות בתמונה:

בקשה המוגשת בצורה לא מקצועית

טעות נפוצה היא לחשוב שבמידה ויש לכם נכס, תענו מייד בחיוב כי ״איזה סיכון יש לבנק?״ טעות קריטית שמובילה אנשים רבים להגיש בקשה בצורה שגויה ולא נכונה, חברת המימון שמקבלת את התיק שלכם חייבת לקבל אינפורמציה מעמיקה ובצורה שמסבירה את ההגיון מאחורי הבקשה. חברות מימון שמקבלות בקשות לא מפורטות עם מסמכים חלקיים נוטות ׳להתעלם׳ מהבקשה שלכם, גרוע מכך, במידה והתיק מוגש ע״י יועץ לא מקצועי, התיק יכול אפילו ׳להישרף׳ כך שאם תרצו לחזור לאותה חברת מימון תקבלו תשובה שלילית באופן אוטומטי.

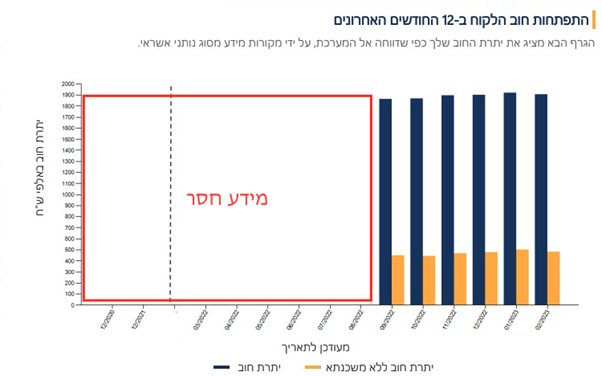

מחיקת דוח נתוני אשראי

בשנים האחרונות, בעקבות כניסתה של מערכת נתוני האשראי לחיינו, נולדו חברות חדשות אשר מציעות לציבור שירות של ׳מחיקת נתוני אשראי׳, מה שהחברות הללו עושות, זה להכנס למערכת נתוני אשראי ולבקש ׳הפסקת דיווח נתונים׳. ברוב המקרים המחיקה חוסמת אתכם מלקבל אישור למשכנתא בצורה אוטומטית, חברת המימון שתוציא את הדוח פשוט תראה דוח בלי מידע. ״עדיף לתת לחברת האשראי ודאות שיראו מה קרה בחשבון שלנו, גם אם מדובר שלילי מאשר להתמודד מול דף לבן שבו לא ניתן לדעת מה היה.״

דוגמא למחיקת נתוני אשראי בתמונה:

סורבתם בבנק? זה ממש לא הסוף

״החדשות הטובות הן שיש פתרונות טובים גם עבור בעלי נכסים שסורבו בבנק מכל סיבה שהיא. בין אם מדובר בלופ של הלוואות שגדלות מחודש לחודש, בין אם מדובר בהליכים משפטיים שהופעלו נגדכם כמו תיקים בהוצאה לפועל ועיקולים, במקרים רבים עדיין ניתן לאשר, אפילו אם מדובר במשכנתא לפושטי רגל כל עוד ניתן להוכיח שהמשכנתא תשפר את מצב הלווים".

לדבריו, מעבר לנזק הכלכלי, המחיר הגדול ביותר שנגרם ללווים שסורבו לקבל משכנתא, הוא בעיקר הלחץ הכבד והשלכותיו על התפקוד היום יומי כתוצאה מהמצב.

"בסיטואציה המלחיצה הזאת, לא מצליחים לעבוד, לא מצליחים לקבל החלטות, יש משבר אמון גדול מאד ובצדק. לצערי אין מספיק הכוונה, הסברה וסיוע בתחום״.

"מהניסיון שלנו, הפתרון הטוב ביותר הוא פשוט לעצור לרגע, לנשום, ולבצע הערכת מצב מחדש. להבין מה מהו היקף ההלוואות שלנו, כמה אנחנו מחזירים כל חודש, לנתח את ההכנסות וההוצאות של משק הבית ולהיעזר באנשי מקצוע איכותיים. ברוב המקרים, עם טיפול נכון, אפשר לפתוח דף כלכלי חדש ולהבריא פיננסית.״

זקוקים לסיוע? מחפשים אוזן קשבת? מוזמנים לפנות אלינו לייעוץ ללא התחייבות.

חייגו *8103 או היכנסו לאתר המרכז להבראה פיננסית >>