קבוצת אדאני (ADANI) ההודית, שזכתה במכרז לחכירת נמל חיפה בשיתוף עם חברת גדות, בשליטת קרנות טנא, ו־VALUE BASE, מתכוונת לממן 75% מהעסקה באמצעות הלוואות מקונסורציום של בנקים ומשוק ההון בישראל. כך עולה ממצגת למשקיעים שפרסמה בימים האחרונים בהודו חטיבת הנמלים הבורסאית של קבוצת אדאני (ASPEZ).

החברה צופה להשקיע הון עצמי של כ־975 מיליון שקל כאשר היתרה, כ־2.925 מיליארד שקל, תהיה באמצעות גיוס חוב. החברה כותבת במצגת כי החזר ההלוואה, שתהיה ל־25 שנים, יתבצע באמצעות משיכת דיבידנדים/קרנות מרווחי התפעול של חברת נמל חיפה.

על פי המצגת, ההחזר השנתי הממוצע על ההון העצמי שתשקיע ASPEZ בעסקה יעמוד על כ־90% בקירוב ב־10 השנים הבאות. מהמצגת עולה גם, ש־ASPEZ מייחסת חשיבות רבה לעליית הערך של פיתוח הנדל"ן המסחרי של הנמל, שכלול בתוכנית "חזית הים", שאמורה לעבור לרשות הזוכה למטרות פיתוח מלונות ומסחר בכפוף לכל האישורים.

1.18 מיליון מ"ר עד שנת 2027

קבוצת אדאני, שבראשה עומד היו"ר גאוטם אדאני, מציגה לפי המצגת שני תרחישים להחזר ההשקעה שלה בנמל חיפה. לפי תרחיש הבסיס (החיובי) החברה מתכננת תנופת פיתוח חסרת תקדים. הקבוצה שתשלוט בנמל מתכננת להשתמש בקופת המזומנים שנוצרה לנמל חיפה, עם סכום שמוערך ב־2.08 מיליארדי שקלים, ולבצע פיתוח של הנדל"ן כך שיגדלו ביותר מפי עשרה בשטחו. מ־100 אלף מ"ר כיום ל־1.18 מיליון מ"ר עד שנת 2027. עלות הפיתוח ההונית תעמוד על 900 מיליון שקל עבור כלל השנים שבין 2023 ל־2027.

בתרחיש כזה, מציינים באדאני כי מספר השנים שבהן ייקח לשלם את ההלוואה שהיא נוטלת, על בסיס התזרים לזרוע הנמלים של אדאני (APSEZ) יעמוד על שש שנים בלבד. בתרחיש השלילי ביותר מעריכה החברה ההודית כי לא תבצע פיתוח נדל"ני, וכי היקף הסחר בנמל חיפה לא ישתנה בשנים הקרובות, כלומר לא יגדל. אז ייקח לה 25 שנה להחזיר את ההלוואה על בסיס התזרים החזוי.

לפי תרחיש הפיתוח הנדל"ני האופטימי מעריכים באדאני כי בשנת 2028 יחזיקו בנדל"ן (חזית הים) בנמל חיפה, שייצר להם משכירות הכנסה שנתית של 469 מיליון שקל, שממנה שיעור ה־EBITDA (רווח בניכוי פחת, מיסים והפחתות) יעמוד על 47% ויניב לה 222 מיליון שקל.

מכירת הנדל"ן תכסה את ההשקעה בנמל

אדאני אף מפרסמת הערכה נוספת, עתידית במהותה אך מעניינת, שחושפת את תפיסת עולמה. על פי המצגת "אם יוחלט למכור את עסקי הנדל"ן שלנו במפרץ חיפה בשנת 2028, בהנחה של שיעור היוון של 7% הרי שהתמורה עבור מכירת הנדל"ן בלבד ב־2028 תהיה כמעט 3.2 מיליארד שקל והיא תהווה פי שלושה מכלל ההשקעה בהון בנמל על ידי עדני וגדות ברכישה כיום. כמו כן, היא תהווה פי שלושה מעלויות הפיתוח של הנכסים.

על פי תרחיש הבסיס של החברה, התחרות מול נמל המפרץ השכן במפרץ חיפה, שמתופעל על ידי SIPG הסינית, תקטין את נתח השוק של נמל חיפה "הישן" בתחום המכולות מכ־47% בשנה שעברה ל־39% בלבד ב־2022 ול־35% ב־2023 אם התאוששות מסוימת לאחר מכן. מנגד היא צופה שחלקו של הנמל בפריקת והטענה של סחורה כללית וצובר יגדל מ־16% ב־2021 ל־37% ב־2027.

עם זאת גורמים בענף הספנות והנמלים בארץ מטילים ספק בריאליות של כמה מהנחות הבסיס, שניצבות מאחורי המצגת. בענף מציינים כי סוגיית העברת השטחים של "חזית הים" לזוכה במכרז עדיין אינה סגורה ותלויה גם באישורים מקומיים, שעשויים להיות ממושכים מאד ולהשתנות, במיוחד כאשר מדובר באישורי בנייה של נדל"ן מלונאי. בענף מציינים גם כי קיימות במכרז גם מגבלות והתניות שונות על השימוש בכספים המצויים בקופת הנמל לצורך משיכת דיבדנדים ומועד שחרור הכספים מותנה בין השאר בהעמקת הנמל או בהקמה של רציפים חדשים. בנוסף אומרים בענף כי גיוס חוב בהיקף האמור בישראל עלול להיות ממושך ומורכב.

מלונות, דיוטי פרי ומשרדים

במצגת למשקיעים שפרסמה קבוצת אדאני ההודית, היא מפרטת בהרחבה את התוכניות שלה לאזור חזית הים בחיפה ואת ההכנסות הצפויות מהן.

בין היתר מתוכננים שני מלונות, אולם אף אחד מהם לא בדרגת תיירות גבוהה. האחד של ארבעה כוכבים ובו 150 חדרים, והשני של שלושה כוכבים ובו 200 חדרים. עוד בתכנון שוק אוכל שרונה, בשטח 10,700 מ"ר, אקווריום, לגו לנד, מתחם VR, מועדון ("הארד רוק קפה או משהו דומה"), חנות דיוטי פרי בשטח של יותר מ־29 אלף מ"ר, ושטחי משרדים בבניינים לשימור באזור.

במצגת מפורטות כאמור גם ההכנסות שהחברה צפויה להפיק מהשטחים המסחריים הללו: 600-750 שקל ללילה מהמלונות, 200-260 שקל למ"ר לחודש מהמסעדות ומהדיוטי פרי, 100-130 שקל למ"ר מהחנויות, 55-75 שקל למ"ר מהמשרדים, ו־40-55 שקל לחודש מהשטחים הלוגיסטיים.

נזכיר כי כל התוכניות הללו צריכות לעבור עוד דרך ארוכה עד שיאושרו ותלויות בהסכם עם עיריית חיפה - שטרם נחתם - אולם הסכומים שהחברה מכוונת אליהם נראים סבירים.

המצגת המפתיעה: ההודים רואים בנמל חיפה "מכרה זהב"

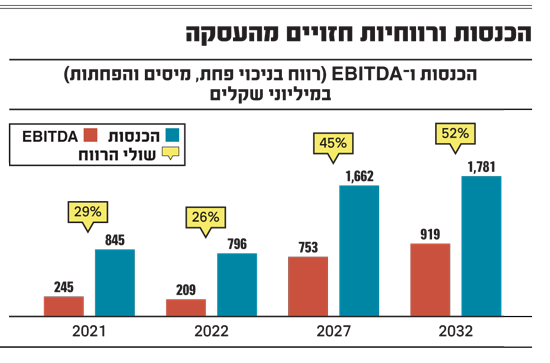

המצגת של זרוע הנמלים והלוגיסטיקה של קבוצת אדאני ההודית (APSEZ) שרוכשת את נמל חיפה, חושפת סדרת נתונים מפתיעים שמלמדים עד כמה העסקה אטרקטיבית בעיניה. שווי השוק של הקבוצה עומד על 206 מיליארד דולר, מתוכו שווי השוק של זרוע הנמלים, הנסחרת בבורסה בהודו, מוערך ב־21 מיליארד דולר. שווי הפעילות (EV) של הנמל מוערך לפי המצגת ב־1.82 מיליארד שקל שנובע מתשלום 3.9 מיליארד שקל עבור הנמל, בניכוי מזומנים שבקופת חברת נמל חיפה, הזרמת מיליארד שקל על ידי הרוכשות, וניכוי של פיצוי בגובה 150 מיליון שקל מממשלת ישראל. המשמעות היא שההודים רוכשים את השליטה (70%) בנמל במכפיל EBITDA (רווח בניכוי פחת, מיסים והפחתות) לשווי פעילות (EV) של 7.5. באדאני ציינו כי המכפיל "הרבה יותר נמוך" מזה שבו נסחרת APSEZ.

המצגת כוללת פרטים מיוחדים שהוצגו לאנליסטים בהודו. לפיהם עולה כי הצד ההודי מעריך ש־75% מהעסקה תמומן על ידי העמדת חוב, 2.93 מיליארד שקל. לפי מבנה הבעלות בנמל, חלקה של אדאני בחוב אמור להסתכם בכ־2.05 מיליארד שקל. אדאני מעריכה שתשלם במזומן עבור חלקה בעסקה 683 מיליון שקל. פרט מעניין נוסף מעלה כי תנאי המימון לפי ההערכות באדאני, לפחות על חלקה בחוב, מתאים להלוואת בלון על פני 25 שנה (הקרן משולמת בסוף התקופה), שבה הריבית תעמוד בשיעור שנתי של 5% עם גרייס (התחלת תשלום הריבית) לשלוש שנים.

הכתבה פורסמה לראשונה ב"גלובס"