מעוניינים להנפיק כרטיס אשראי חדש או לקחת הלוואה? על פי חוק נתוני אשראי שנכנס לתוקף באפריל 2019, הגופים המלווים מבררים תחילה את ההרגלים הפיננסים של מבקש האשראי, על מידע שנאסף במערכת נתוני האשראי של בנק ישראל.

ההרגלים הללו, שנקראים בעגה מקצועית דירוג אשראי, הוא ציון הניתן לאנשים פרטיים, חברות או מדינות, ומגדיר את יכולתם לפרוע הלוואות. חישוב הדירוג מסתמך על היסטוריה פיננסית, מצב הנכסים וההון העצמי, והיקף ההתחייבויות שיש לכם. על פי נתונים אלו הגופים למעשה מחליטים האם ברצונם לתת לכם אשראי, ואם כן- באיזו ריבית. ככל שהציון שלכם בדירוג האשראי גבוה יותר- כך תקבלו תנאים טובים יותר.

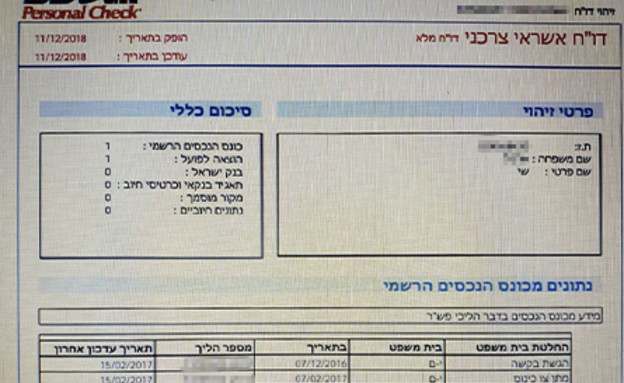

הדירוג האישי הוא משמעותי ביותר נקבע בהתאם לנתונים המתקבלים מכלל הגופים הפיננסיים; כל פעולה שלילית כגון החזרת צ'ק, עיקול או אי עמידה בתשלומים נרשמת במאגר המידע ומשפיעה על היחס והתנאים אותם יקבל הלקוח מהגופים הפיננסים.

על הפקת הדירוג האישי מוסמכות כיום שתי לשכות אשראי: D&B החברה לנתוני אשראי בע"מ (מקבוצת D&B), שמספקת את הדרוג באמצעות אפליקציה הקרויה "קפטן קרדיט" ו- coface BDI, שמאפשרת לקבל את הדרוג באתר שלה.

אבל מה קורה אם בדירוג האשראי שלכם נפלה טעות?

על פי דו"ח שפרסם בנק ישראל בתחילת השבוע, כ-43 אחוזים מתלונות הציבור שהתקבלו במערכת לשיתוף בנתוני אשראי בישראל, נוגעות לתיקונים הקשורים לחשבון העובר ושב ו-36 אחוזים מהפניות היו בנוגע לנושאים הקשורים להלוואות.

הבעיה: גם אם בוצע רישום שלילי בשל הליך לקוי של הבנק, הרישום השלילי יישאר במאגר והוא ניתן לתיקון רק אם הלקוח יבחין בדבר וידרוש את תיקונו.

עו"ד גלעד נרקיס, מומחה לדיני בנקאות וחדלות פירעון, טוען כי הדבר נפוץ משנדמה. "בואו ניקח לדוגמה בני זוג שעמדו בהתחייבויותיהם לבנק, אולם בשל מחלוקת מול הבנק העמיד הבנק את האשראי לפירעון מידי ודרש את מימוש בית מגוריהם. בסופו של יום הושגה פשרה לפיה יסלקו הלקוחות המשכנתה לבנק זה ויעברו לבנק אחר. למעשה, הזוג לא עשה שום דבר שלילי שהיה צריך להירשם במאגר, אבל לאחר שסימון שלילי כן בוצע בידי הבנק, אף בנק אחר לא היה מוכן לקבלם", הוא מדגים.

דוגמא נוספת היא של לקוח שכתוצאה ממחלוקת בדבר תשלומי הלוואה שנגרמו בתקופת הקורונה, בחר הבנק לפתוח תיק מימוש בהוצאה לפועל. "לטענת הלקוח הדבר נעשה שלא כדין ובניגוד להסכמות ולתשלומים שבוצעו, אך עצם פתיחת תיק גרמה נזק לשמו כלווה ולעסקיו. אף בנק לא הסכים לתת לו אשראי וכרטיסי האשראי נלקחו ממנו. כל זאת למרות שמדובר בעסק מצליח ומשגשג שכן עומד בהתחייבויותיו," מספר עו"ד נרקיס.

לדבריו, במקרים רבים הלקוח כלל לא מודע לכך שבגלל דיווח לא נכון של הבנק הוא מקבל רישום שלילי במאגר נתוני האשראי. הוא יידע את זה רק כשהוא יבוא ביום מן הימים לקחת הלוואה או לבקש אשראי ופתאום הוא לא יקבל אותם. במקרים אלו הלקוח יצטרך להתחיל לבדוק, לעיתים שנים אחורה, מה קרה ולהתחיל לפעול בדיעבד על מנת לשנות את הרישום הבעייתי.

האם לבנק יש מחויבות לבטל את הרישום השלילי?

"באופן עקרוני, על הבנק לבטל את הרישום במידה והאמור בו אינו נכון או אינו מדויק, כגון במקרים בהם נעשתה טעות של הבנק שגרמה לביצוע הרישום הבעייתי. אולם, בלא מעט מקרים בהם נתקלתי הבנקים לא נוהגים בצעדים אקטיביים ולא מיידעים בעצמם את מאגרי המידע. זאת גם במקרים בהם הבנק עשה טעות שבגללה בוצע הרישום הבעייתי. במקרים רבים הם לא יעשו זאת מיוזמתם מבלי שהלקוח ישים לב לכך וידרוש זאת מהבנק".

במקרה של טעות - הלקוח יכול לבטל בעצמו את הרישום השלילי?

"כדי לתקן מידע שגוי יכול הלקוח לבחור באחת משתי אופציות. האחת הינה לפנות ישירות לבנק ולבקש שיתקן את המידע השגוי. דרך נוספת היא הגשת בקשה לתיקון מידע באמצעות אתר האינטרנט של מערכת נתוני אשראי . לאחר הגשת הבקשה ייערך בירור מול מקור המידע אשר עליו להשיב בתוך 7 ימים ממועד הפנייה אליו. לאחר מכן יחליט ממונה מטעם בנק ישראל כיצד לפעול- האם לתקן את המידע או להשאירו. על החלטה זו יכול הלקוח להגיש ערעור לבית משפט שלום בתוך 45 יום ממועד מסירת ההחלטה".

מה אפשר לעשות כדי למנוע מראש דיווח שלילי של הבנק?

"כשמסתיים הליך, יש לבדוק כי הבנק הודיע למאגר ההליכים הסתיימו או החוב שולם בהתאם להסדר אליו הגיעו הצדדים, וככל ולא עשה כן, לפנות בבקשה לתיקון מידע והוספת הערה כי החוב שולם בהתאם להסדר".

לדברי עו"ד נרקיס, יש אפשרות לדרוש מהבנק כי יצוין בהסכם כי הבנק יוציא מכתב לפיו אין לו התנגדות להסרת כל רישום שלילי או לכל הפחות כי לא יתנגד לבקשה להסרת הרישום שתוגש על ידי הלקוח.

האם בסיום כל הליך אפשר להסיר את הרישום השלילי, או רק במקרה שהוכח שהבנק טעה או שפעל בניגוד להסכמים עימו?

"לא ניתן להסיר את הרישום השלילי בסיום כל הליך אלא רק במקרים שאכן מדובר היה בטעות או פעולה בניגוד לפסק דין בעניין. עם זאת, ניתן לפנות בבקשה לתיקון המידע – למשל, לעדכן את מאגר נתוני האשראי כי התיק נסגר, כי קיים הסכם בין הצדדים והחוב שולם וכדומה. שוב, ניתן וחשוב לדרוש בסיום ההליך כי הבנק יעביר מכתב כי הוא מבקש להסיר הרישום השלילי. גם אם לא הוסר הרישום, כאשר יבקש הלקוח לקבל אשראי מגוף כלשהו, ייתכן ומכתב זה יסייע בידו," אומר עו"ד נרקיס.