כתב תביעה שהגישה באחרונה חברת אלביט הדמיה, ואשר העלה טענות ל"מעשי מרמה והונאה מתוכננים וחמורים ביותר" שהתבצעו כלפיה על ידי בכירים, בהובלתו של בעל השליטה לשעבר מוטי זיסר ז"ל (שנפטר ב-2016), חשפו שוב את המציאות העסקית שבה פועלים בעלי שליטה בלא מעט חברות ישראליות שקרסו בשנים האחרונות.

לפי התביעה, שטענותיה עדיין לא התבררו בבית המשפט, הוצאו עשרות מיליוני שקלים שלא כדין מקופתה של אלביט הדמיה באמצעות תשלום דמי תיווך. כספים אלה, נטען בתביעה, מימנו את הקמת עסקי הנדל"ן הפרטיים של דוד זיסר, וזאת בשעה שאביו מוטי זיסר כבר נמצא הלכה למעשה במצב של חדלות פירעון. בתגובה נמסר מטעמו של דוד זיסר: "הניסיון לשרבב אותי לתביעה מופרך וחסר בסיס".

בלי קשר להכרעה המשפטית שתתקבל בתביעה שהוגשה, אנו למדים שוב כי מחיקות עתק וקריסות מהדהדות שחוו בשנים האחרונות עסקיהם של מי שהוגדרו כ"טייקונים", רחוקות מלהותיר אותם או את ממשיכי דרכם בחוסר כל, ולמעשה הם ממשיכים לפעול בעולם העסקי.

אותם בעלי שליטה, כך נראה, משתדלים להיעלם בדרך כלל מהזירה הציבורית, אחרי שהובילו הסדרי חוב עצומים של מיליארדי שקלים, שבמסגרתם ספגו הנושים (מחזיקי אג"ח ובנקים) "תספורות" של עשרות אחוזים על חובותיהם. מתחת לרדאר, אותם בעלי שליטה לשעבר ומקורביהם ממשיכים לנהל עסקים באופן פרטי בדרך כלל, ולגלגל סכומי כסף לא מבוטלים.

כך, הליכים כמו חדלות פירעון, הקפאת הליכים, פירוק, תביעות של צדדים קשורים וצעדים משפטיים אחרים, שעמם נאלצו להתמודד עסקים בשליטת אותם אנשי עסקים, אינם מונעים מהם "להתניע מחדש", לעתים באמצעות ההון שצברו בימים הטובים שלהם בבורסה, ולהמשיך בניסיון לפתח עסקים.

בעלי הון שהחברות הציבוריות שבשליטתם קרסו, בדרך כלל בעקבות השקעות ענק ממונפות (וספקולטיביות) שהסבו מחיקות עצומות לנושים - ובהם לב לבייב, דודי ויסמן, הרצל חבס, בני שטיינמץ ודיוויד פדרמן - ממשיכים לעשות כיום עסקים, אם כי בעיקר מתחת לרדאר - ונכון להיום, מחוץ לזירה הציבורית.

"מי שקונה אג"ח - משקלל סיכונים"

ומה אומרים הנושים לשעבר, אלה שספגו את תספורות הענק מאותם בעלי הון? מסתבר שחלקם, אולי במפתיע, אינם פוסלים השקעה בחברה שבעליה כבר נקלע להסדר חוב בעבר. את הדוגמה הבולטת לכך מספק לנו יצחק תשובה, בעל השליטה בקבוצת דלק. הסדר חוב גדול שהשלים תשובה בחברת דלק נדל"ן ב-2012, לא מנע ממנו לחזור ולגייס חוב של מיליארדי שקלים עבור קבוצת דלק, שבה רוכזה פעילותו בתחום האנרגיה.

בימים אלה, כ-8 שנים לאחר "תספורת" של כ-65% על חוב של יותר מ-2 מיליארד שקל שביצע תשובה למחזיקי האג"ח של דלק נדל"ן, הוא חזר בחודשים האחרונים לשולחן הדיונים מול מחזיקי אג"ח קבוצת דלק, הפעם בשל החששות לגבי יכולתה של הקבוצה לעמוד בהתחייבויות אג"ח של כ-5.7 מיליארד שקל.

ותשובה הוא לא היחיד שמקבל קרדיט מהנושים. גם המיליארדר עידן עופר הצליח להמשיך ולגייס אג"ח בבורסה ללא מאמץ יוצא דופן עבור החברה לישראל שבשליטתו, למרות הסדר חוב מונומנטלי בחברת הספנות צים שהייתה בשליטתו, אשר בה בוצעה מחיקה של 50% לחוב של כ-3.4 מיליארד דולר - חלק ניכר ממנו למחזיקי האג"ח.

אחד הפעילים בשוק הסדרי החוב, בתקופה הנוכחית וגם בגל הסדרי החוב שנעשו לאחר המשבר העולמי הכלכלי הקודם, שהתחיל ב-2008, טוען כי "מי שקונה אג"ח בבורסה, משקלל את הסיכונים הגלומים בהן, גם בנוגע לפעילות שעבורה נלקח החוב, וגם בנוגע לבעל השליטה בחברה המגייסת. הגופים המוסדיים מחליטים לבצע השקעות על פי הכדאיות שלהן, ובהתאם לתשואות ביחס לסיכונים שהן מגלמות".

לדברי אותו פעיל, "הרבה מרוכשי האג"ח הם קרנות וגופים שמחפשים 'לעשות סיבוב' על ההשקעה. כך לדוגמה, חלק משמעותי מאג"ח קבוצת דלק החליף בעלות בחודשים מרץ ואפריל האחרונים, בעת שחלקן נסחרו במחירי רצפה. כבר כיום, לאחר ההבנות שהצדדים גיבשו, התאוששות האג"ח של הקבוצה מגלמת לאותם משקיעים רווחים נאים. אמנם דלק לא הגיעה בינתיים להסדר חוב, אבל גם במקרה של הסדרים, עד היום היו לא מעט מקרים שבהם גופים רכשו סחורה בשפל ורשמו ממנה רווח".

עוד לדבריו, "אמנם במסגרת המאבקים לקראת גיבוש הסדר חוב, מועלות טענות הנוגעות לשאר עסקיו של בעל השליטה. למרות זאת, העובדה שבעל שליטה ביצע 'תספורת' וממשיך לנהל עסקים באופן פרטי, לא נראית לי כמו מדד להחלטה אם להשקיע אצלו כסף שוב או אם להימנע מכך, כי בסופו של דבר, השיקול הוא כלכלי".

לב לבייב: ממשיך לעשות עסקים ברוסיה

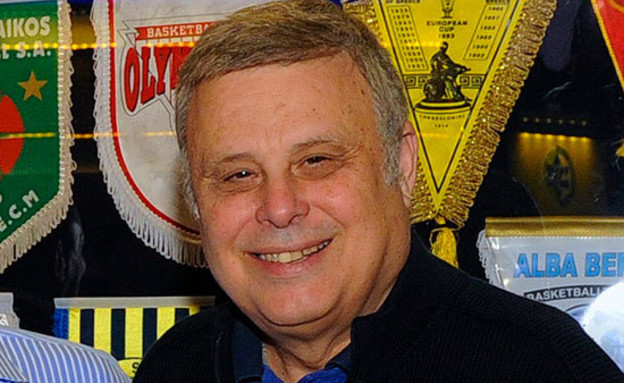

איש העסקים האניגמטי לב לבייב, שהגיע לישראל עם משפחתו מאוזבקיסטן בשנות ה-70, נחשף לשוק ההון המקומי לאחר שעשה חיל בעסקי היהלומים, ונהפך לאחת הדמויות המזוהות מכל עם הצמיחה האדירה של פלישת יזמי הנדל"ן הישראלים לחו"ל לפני המשבר הגלובלי של 2008 והקריסה האדירה בעקבותיו.

קבוצת אפריקה ישראל, שעליה השתלט לבייב, הייתה אחת הכוכבות המרכזיות בחגיגת הנדל"ן של יזמים ישראלים בחו"ל, בעיקר במדינות מזרח אירופה ובארה"ב, עם פעילות בהיקפים אדירים והחזקות בנכסים נוצצים לרוב. בהתאם, בשיאה נסחרה חברת ההחזקות בשווי עצום, שהתקרב ל-29 מיליארד שקל.

ההסתבכות: בדומה לחברות נדל"ן רבות אחרות, עם פרוץ המשבר הכלכלי העולמי , המינוף הגבוה והחובות הכבדים הכריעו גם את אפריקה ישראל, שהחזיקה בחובות עתק, בהיקף של יותר מ-10 מיליארד שקל . משם, הדרך לירידת שווי נכסים, הפסדי עתק וחוסר יכולת להתמודד עם התחייבויותיה, הייתה קצרה.

הסדר החוב: אפריקה ישראל הייתה "הכוכבת" המרכזית בגל הסדרי החוב שפקד את בורסת תל אביב לאחר המשבר הגלובלי הקודם. בהסדר החוב הראשון בחברה, בהיקף של 7.4 מיליארד שקל, ספגו המשקיעים "תספורת" של עשרות אחוזים.

הסדר החוב הראשון, שנחתם ב-2010, לא הספיק לחברה כדי להשתקם, וכמה שנים לאחר מכן היא נגררה להסדר חוב נוסף, גם הוא בהיקף עצום, של כ-2.3 מיליארד שקל, שהושלם בתחילת 2020. במסגרת ההסדר השני, שוב ספגו המחזיקים "תספורת" של עשרות אחוזים - והשליטה באפריקה ישראל עברה לידי חברת לפידות קפיטל.

אחרי הנפילה: לבייב אמנם נאלץ להיפרד ממה שהייתה בעבר אימפריית הנדל"ן הציבורית שלו, אבל ככל הידוע, עסקי היהלומים הפרטיים שלו מאפשרים לו להמשיך לייצר עסקאות גדולות.

כך, בהשקעה של כ-1 מיליארד שקל, הצליח לבייב לרכוש את הבעלות במי שנחשבה ל"בייבי" שלו בתקופת אפריקה ישראל - חברת אפי פיתוח, שאותה הקים כזרוע הפעילות של הקבוצה ברוסיה (שם מתגורר לבייב כיום). אפי פיתוח פועלת בשוק הנדל"ן של מוסקבה, ומחזיקה בין השאר בקניון אפימול סיטי, שנחשב ל"יהלום" שבנכסיה.

הרצל חבס: מנהל את פרויקט הדולפינריום

הרצל חבס היה אחד הכוכבים העולים בשוק ההון המקומי בעשור הקודם, על רקע צמיחת מגדלי היוקרה שהקימה חברת חבס השקעות שבשליטתו במרכז תל-אביב - בין הבולטים בהם מגדלי yoo בפארק צמרת ופרויקט רוטשילד 1 בקצה השדרה היוקרתית, סמוך לשכונת נווה צדק.

ההסתבכות: על רקע צמיחת פעילותה של חבס השקעות בישראל, היא פנתה לביצוע השקעה ממונפת גדולה, בהיקף של כ-800 מיליון שקל, במניות קרן הנדל"ן ההולנדית NSI, שבוצעה זמן קצר לפני פרוץ המשבר הפיננסי העולמי ב-2008. בעקבות המשבר, ההשקעה ב-NSI פגעה בצורה אקוטית במצבה הפיננסי של חבס השקעות, ובסופו של דבר גררה אותה למצב של חדלות פירעון ולחוסר יכולת להתמודד עם תשלומי האג"ח שלה, בשל הירידה החדה בשווי ההשקעה.

הסדר החוב: אחרי כמה הצעות להסדר חוב שהגיעו מצד גורמים שונים בארץ (חברת אספן) וגם מחו"ל (קרן דואט), ולא יצאו לפועל, בשנת 2013 הודיע חבס כי הוא נאלץ לוותר על מניותיו בחבס השקעות לטובת מחזיקי האג"ח. אלו קיבלו במסגרת הסדר החוב "פירורים": סכום שהוערך בכ-20% מחוב של כ-450 מיליון שקל כלפיהם של החברה, שנשלחה לפירוק.

אחרי הנפילה: היום, ככל הידוע, ממשיך חבס לפעול בתחום ההתמחות שלו - ייזום נדל"ן באזורי ביקוש, והפרויקט המרכזי אותו הוא מוביל הוא עסקת הדולפינריום. מדובר במתחם של כ-18 דונם מול חוף הדולפינריום שפעל בתל-אביב, אותו רכשה קבוצה של אנשי עסקים ישראלים ואמריקאים, בהם יונתן קולבר, שותף בקרן ההשקעות ויולה, סר רונלד כהן ובעל השליטה בקבוצת כלמוביל, שמואל חרל"פ, מיוסף בוכמן, יהודי-גרמני שהיה הבעלים של המתחם.

במסגרת עסקת הדולפינריום, הגיע בוכמן לסיכום על חילופי שטחים עם עיריית תל-אביב, כך שקיבל את השטח שמעבר לכביש מול הדולפינריום, לצורך הקמת מתחם דיור ומלונאות. חבס הוא ככל הידוע ממנהלי הפרויקט, וצפוי ליהנות מרווחיו.

דודי ויסמן: קפץ מרשת מגה הקורסת לחברת הדלק סונול

יחד עם קרוב משפחתו שרגא בירן נהפך דודי ויסמן לאחד מאנשי העסקים המרכזיים במשק. שיתוף הפעולה בין השניים הוביל להקמת תמנון החזקות, עם שלל זרועות פעילות בתחומי המזון והאנרגיה.

כפי שסיפר ויסמן בראיון ל"גלובס" לפני כארבע שנים, "המסע של קבוצת אלון היה מסע מופלא. מתחנת דלק אחת שפתחנו ב-1993, הגענו לקבוצת חברות של יותר מ-40 מיליארד שקל מחזור, עם רווחיות עצומה".

פעילותה של קבוצת אלון כללה, בין השאר, את רשת תחנות הדלק דור אלון, רשת המזון מגה, חברת אלון חיפושי גז, השותפה במאגר הגז "תמר", בתי זיקוק ותחנות דלק בארה"ב ומיזמי נדל"ן מניב למכביר (באמצעות חברת רבוע כחול נדל"ן).

ההסתבכות: בשנותיו האחרונות בקבוצת אלון זוהה ויסמן יותר מכל עם קריסת רשת מגה, שהפסדיה המצטברים וחוסר יכולתה להתאושש הובילו אותה להקפאת הליכים, הסדר נושים, פיטורי כ-2,000 עובדיה ומינוי נאמנים, עד שנמכרה למתחרה יינות ביתן.

הסדר החוב: ב-2017 השלימה קבוצת אלון הפרטית הסדר חוב ענקי, בהיקף של כ-2 מיליארד שקל. עם זאת, יש להדגיש, בניגוד למרבית הסדרי החוב, ההסדר של קבוצת אלון לא כלל "תספורת", אלא פריסת קרן החוב מחדש, בהיקף של כ-1.5 מיליארד שקל, לפירעון עד לשנת 2028, ופירעון של כ-400 מיליון שקל נוספים ששולמו במועד אישור ההסדר.

אחרי הנפילה: ב-2014, במהלך שנות המשבר של קבוצת אלון, פרץ סכסוך בין צמד השותפים, כאשר בירן פעל לדחוק את ויסמן החוצה מניהול הקבוצה אחרי כ-20 שנים שבמהלכן עמד בראשה.

ב-2016 סגר ויסמן מעגל, כשעמד בראש קבוצת משקיעים שרכשה את חברת הדלק סונול מידיה של קבוצת עזריאלי תמורת כ-365 מיליון שקל. זאת, כ-40 שנה אחרי שהשתחרר מצה"ל והתחיל לעבוד אצל אביו כמתדלק בתחנת דלק של סונול בפתח תקוה. נוסף על כך, הקים ויסמן בשנים האחרונות, יחד עם שותפים, את קרן גפן קפיטל, המשקיעה בחברות טכנולוגיה.

דיוויד פדרמן: נשאר בפטרוכימיים - וגם במכבי תל אביב

דיוויד פדרמן, המוכר לחובבי הספורט בישראל כבעלי מועדון הכדורסל מכבי תל אביב, הוא איש תעשייה ותיק, שניהל בעברו, בין השאר, חברה ליבוא סחורות. פדרמן זכור בעיקר כמי שהיה בעל מניות מרכזי בחברת הממתקים והקפה עלית, שנמכרה למיכאל שטראוס ברווח נאה.

ההסתבכות: החזקתו הבורסאית של פדרמן, חברת הפטרוכימיים, שהשקעתה העיקרית היא מניות גרעין השליטה בחברת בתי הזיקוק בזן (לצד החברה לישראל), סובלת כבר שנים ארוכות מחוסר היציבות בבזן - וההשקעה בה הסבה לה הפסדי עתק.

הסדר החוב: ביוני 2015 השלימה הפטרוכימיים הסדר חוב ענק, בהיקף של כ-2 מיליארד שקל - עיקר הסכום למחזיקי האג"ח (כ-1.5 מיליארד שקל), והשאר לבנק הפועלים ולקרן המנוף בראשית.

במסגרת ההסדר, שהעניק לנושים אפשרות לבחור בין קבלת מניות בזן לבין דחיית תשלומי החוב בתקווה לשיפור במצב החברה, אימצו רובם גישה אופטימית - ורוב החוב עבורם נדחה לפירעון בסוף 2023. לקראת אישור ההסדר, ההערכות היו כי המחזיקים ייאלצו לספוג "תספורת" ממוצעת של כ-40%.

מאז, ההשקעה הממונפת במניות בזן, שנעשתה בעיקר באמצעות כספי האג"ח, המשיכה לסבול מחוסר יציבות. גם משבר הקורונה, שפגע בצורה דרמטית בעסקי הזיקוק בעקבות קריסת מחירי האנרגיה בעולם, מוביל בימים אלה את הפטרוכימיים להסדר חוב נוסף, הפעם בהיקף של כ-1.2 מיליארד שקל.

אחרי הנפילה: אף שהסדר החוב שביצעה הפטרוכימיים, לא כלל תרומה כספית משמעותית מצדם של פדרמן ושותפיו, הם נותרו בעלי השליטה בחברה (הנסחרת כיום בשווי שוק אפסי) גם לאחריו. לטובתו של פדרמן ושותפיו עמדה העובדה כי הם לא ביצעו עסקאות בעלי עניין, ולא משכו שכר מנופח מהפטרוכימיים במהלך שנותיהם שם. כמו כן, נראה כי המחזיקים הבינו את מורכבות העברת היתר השליטה שקיבלו פדרמן ושותפיו בבזן, לידיים חדשות.

נוסף על כך, לטובתו של פדרמן עומדת כמעט תמיד הזהות שלו עם "הקבוצה של המדינה", מועדון הכדורסל מכבי תל אביב - שעבור חלק מהמשקיעים, אפשר להניח, תוצאותיה חשובות לא פחות מאלה של בזן.

דוד זיסר: לקחי המינוף של האב נלמדו

האב, מוטי זיסר, שנפטר לפני כארבע שנים לאחר מאבק במחלת הסרטן, היה בעשור הקודם אחד מיזמי הנדל"ן הבולטים שפעלו מעבר לים - בעיקר בשווקים המתפתחים של מזרח אירופה והודו. בזכות עסקאות בהיקפי עתק, בעיקר בתחום מרכזי המסחר וכן במלונאות, הפך זיסר את חברת אלביט הדמיה לענקית נדל"ן מניב ולאחת השחקניות המובילות בענף בבורסה בת"א.

ההסתבכות: המשבר הפיננסי העולמי ב-2008 הביא עמו לקיפאון בשוק הנדל"ן של מזרח אירופה. פיתוחם של פרויקטים חדשים נעצר, מחירים של נכסים קיימים צנחו בחדות, ואלביט הדמיה נתקעה עם חובות עתק ללא מקורות מספקים לשרת אותם לאורך זמן - מה שגרר אותה למשבר תזרימי קשה ולהסדר חוב.

הסדר החוב: בתחילת שנת 2014 עברה הבעלות באלביט הדמיה לידי נושי האג"ח, במסגרת הסדר חוב שכלל תספורת בסכום עתק של כ-1.8 מיליארד שקל - כ-70% מחובם. בנוסף לכך, במסגרת קריסת עסקיה של אלביט הדמיה, נאלץ בנק הפועלים למחוק חוב עתק פרטי של כ-1 מיליארד שקל שלקח ממנו זיסר, באמצעות חברת אירופה ישראל.

אחרי הנפילה: דוד זיסר, הבן של, פועל כיום, ככל הידוע, בעיקר באמצעות חברת אומנם (OMNAM) המתרכזת בייזום ופיתוח בתי מלון בעיקר במערב אירופה, וגם בישראל. לפי אתר החברה, שזיסר הבן הוא המייסד והמנכ"ל שלה, התמחותה של אומנם היא בנכסים בהיקפים בינוניים וגדולים בשימושים משולבים, וכפי שהחברה מציינת היא מחשיבה עצמה כ"יהלומנית של נכסי נדל"ן" (real estate jewelers).

בהתבטאות נדירה יחסית, וכמי שאולי למד את הלקח של מינוף יתר שביצע אביו, אמר דוד זיסר לפני כשנתיים וחצי במסגרת כנס נדל"ן בו לקח חלק כי "אסור לנו להתמנף יותר מדי, גם כשהריביות נמוכות. כולם יודעים מה יכול לקרות כשהריביות יעלו".

בני שטיינמץ: עדיין אחד הישראלים העשירים ביותר

המיליארדר בני שטיינמץ הוא, ככל הידוע, אחד הישראלים העשירים בתבל, אף שרוב עסקיו מתנהלים "מתחת לרדאר". מבין עסקיו, יוצאת דופן היא חברת הנדל"ן סקורפיו, שעסקה בתחילת העשור שעבר בפיתוח, ייזום ובנייה למגורים ובנדל"ן מניב במזרח ומרכז אירופה. ברוח התקופה, נטלה סקורפיו הלוואות ענק למימון פעילותה באמצעות הנפקות אג"ח בבורסת תל אביב.

ההסתבכות: בשלהי העשור הקודם נקלעה סקורפיו למשבר קשה על רקע מפולת בשווי הנדל"ן שהחזיקה, שגרמה לה הפסדי עתק וקשיים תזרימיים. משם הייתה קצרה הדרך לחוסר יכולתה לעמוד בהתחייבויות העצומות שנטלה למימון פעילותה מידי מחזיקי האג "ח ובנק הפועלים, בהיקף של כ-1 מיליארד שקל.

הסדר החוב: בתחילת 2011 סיכמה סקורפיו על הסדר חוב ראשון, שבמסגרתו הזרים שטיינמץ כ-100 מיליון דולר לקופת החברה תמורת פריסת החוב. גם לאחר מכן, סקורפיו לא הצליחה להתאושש, וב-2016 אושר הסדר חוב שני בחברה, שבמסגרתו בוצעה "תספורת" של כ-70 מיליון שקל לחוב האג"ח, שהתכווץ מ-240 מיליון שקל לכ-170 מיליון שקל. זאת, כששטיינמץ העמיד ערבות אישית לביצוע התשלומים, וכן שילם מאז עשרות מיליוני שקלים לבנק הפועלים, בהתאם לתנאי התשלום שנקבעו בין הצדדים.

אחרי הנפילה: את עיקר הונו בעבר עשה שטיינמץ בעבר, ככל הידוע, בעסקי היהלומים בחו"ל. גם כיום יש בידיו, על פי הערכות, עסקים גדולים של אוצרות טבע, אנרגיה ונדל"ן. רוב עסקיו של שטיינמץ התנהלו בחשאיות רבה יחסית, וכך גם כיום. בשנים האחרונות עיקר הכותרות הנקשרות אליו נוגעות להליכים משפטיים שבהם הוא קשור.

שטיינמץ נמצא תחת חקירה פלילית בישראל כבר כארבע שנים, בחשד למתן שוחד של עשרות מיליוני שקלים לנשיא גינאה לשעבר, אלפא קונדה, ולרעייתו, תמורת רישיונות לכריית ברזל - שהניבו לשטיינמץ רווחים של מאות מיליוני דולרים. גם הרשויות בשווייץ מנהלות נגד שטיינמץ הליך פלילי בבית משפט בפרשה בגינאה, ונוסף על כך, מתנהל נגדו בישראל גם הליך אזרחי, שבמסגרתו דורשת ממנו רשות המסים כ-4 מיליארד שקל.

חזקת החפות: בני שטיינמץ הוא בגדר חשוד בלבד במעשים האמורים. מדובר בשלב מקדמי בהליך הפלילי. שטיינמץ לא הורשע בביצוע עבירה, ועומדת לו חזקת החפות.

אליעזר פישמן: סיגריות, ממתקים ובתים בסביון

אליעזר פישמן נחשב במשך שנים לאחד מאנשי העסקים המרכזיים בישראל, עם החזקות משמעותיות בתחומי הנדל"ן, התקשורת והקמעונות. הוא גם נודע בהיותו אחד הגורמים הממונפים במשק עם חובות פרטיים של מיליארדי שקלים לבנקים.

ההסתבכות: כרונולוגית, פישמן היה האחרון "ליפול" מבין המוזכרים, אולם נפילתו, כך נראה, הייתה הקשה ביותר. בעקבות בקשה שהגישה רשות המסים בשנת 2016 להכריז על פישמן כפושט רגל, בגין חוב של קרוב ל-200 מיליון שקל של פישמן למס הכנסה, בסיומה של אותה שנה נתן ביהמ"ש צו לכינוס נכסיו. ב-2017 הוא הוכרז רשמית כפושט רגל, במה שהוגדרה כפשיטת הרגל הגדולה בתולדות ישראל.

הסדר החוב: לאחרונה, אחרי הליך גישור, אושר הסדר החוב בין משפחתו של פישמן לבין הנושים - ובראשם בנק לאומי ובנק הפועלים. לפי ההסדר, סכום ההחזר של משפחת פישמן לקופת הנשייה יעמוד על כ-215 מיליון שקל, נוסף לכמה תמורות נוספות של עד כמה עשרות מיליוני שקלים.

הסדר זה מגלם ויתור של מאות מיליוני שקלים מצד הבנקים, ותשלום פעוט יחסית מצידו של פישמן ביחס לגובה החוב הכולל בתיקים שלו, שעמד על כ-3 מיליארד שקל, אחרי מכירת נכסים שונים שביצע נאמן ביהמ"ש, עו"ד יוסי בנקל. בנקל מתח ביקורת קשה על ההסדר, כשטען כי הוא "בלתי ראוי, בלתי סביר בעליל ובעיקר בלתי מידתי", והגדיר אותו כ"עיר מקלט לנכסיו המוברחים והמוסתרים של פישמן".

אחרי הנפילה: למרות החובות הכבדים והחזרי התשלומים במסגרת ההסדר, פישמן ובני משפחתו רחוקים מלהפוך לחסרי הון. לפי ההערכות שפורסמו לאחר ההסדר, שווי הנכסים שייוותר בידיהם עומד על כ-250 מיליון שקל, וזאת נוסף לפטור ביחס לתביעות עתידיות שיוגשו נגדם בקשר להליך פשיטת הרגל.

בין הנכסים שנותרו בידי המשפחה, ככל הידוע, מניות חברת פישמן רשתות שמחזיקה ברשת חנויות ה"עשה זאת בעצמך" הום סנטר, חנויות הצעצועים הפיראט האדום וטויס אר.אס, וכן החזקה במניות יבואנית ומשווקת הסיגריות והממתקים הבורסאית גלוברנדס. עוד, ככל הידוע, נותרו בידי ילדיו של פישמן בתיהם הפרטיים בסביון.

גילוי מלא: איש העסקים אליעזר פישמן הוא בעל השליטה הקודם בחברת "מוניטין" המחזיקה (100%) בעיתון "גלובס".

הכתבה פורסמה באתר גלובס