האם קצבת הפנסיה שתקבלו תאפשר לכם לחיות בכבוד ולשמור על רמת חיים קרובה לרמת החיים שאליה התרגלתם בשנות העבודה לפני היציאה לפנסיה? מחקר חדש ראשון מסוגו של המרכז לפנסיה ביטוח ואוריינות פיננסית של אוניברסיטת בן גוריון חושף תמונה עגומה שלפיה קצבאות הפנסיה בפועל שיקבלו החוסכים עם הפרישה, צפויות להיות נמוכות משמעותית מהצפוי לפי תחזיות האוצר.

לפי המחקר, שהתמקד בחוסכים בקרנות הפנסיה החדשות, עם הפרישה גברים צפויים לקבל בממוצע קצבת פנסיה בגובה של 39% מהשכר שהיה להם טרם הפרישה, ואילו נשים צפויות לקבל בממוצע קצבה בגובה של 31% בלבד מהשכר טרם הפרישה. בפועל, יש הבדל בין החמישונים באוכלוסייה לפי רמת ההכנסה. גבר ששכרו ערב הפרישה הוא 10,000 שקל צפוי לקבל פנסיה בגובה של 42.6% בלבד מהשכר, כלומר 4,260 שקל בחודש. אישה עם שכר דומה, צפויה לקבל פנסיה בגובה של 33.8% מהשכר, כלומר 3,880 שקל בחודש.

אלה פערים גדולים של עשרות אחוזים ביחס לתחזיות הפנסיה המקובלות כיום ומוצגות על ידי משרד האוצר ורשות שוק ההון. עד היום, מקובל היה להניח כי שיעורי התחלופה - היחס בין קצבת הפנסיה החודשית לשכר האחרון ערב הפרישה - עבור החוסכים בקרנות הפנסיה החדשות יהיו 65% לגברים ו–46% לנשים. שיעור תחלופה נמוך משמעותו ירידה דרסטית ברמת החיים של הפנסיונר ביחס לרמת החיים שאליה התרגל בשנות העבודה לפני היציאה לפנסיה. בניגוד לסימולציות קודמות שנעשו והתבססו על נתונים תיאורטיים אידיאליים לגבי הרציפות התעסוקתית של החוסכים, הצבירות בחסכונות וגובה השכר המבוטח לפנסיה.

אלה פערים גדולים של עשרות אחוזים ביחס לתחזיות הפנסיה המקובלות כיום ומוצגות על ידי משרד האוצר ורשות שוק ההון. עד היום, מקובל היה להניח כי שיעורי התחלופה - היחס בין קצבת הפנסיה החודשית לשכר האחרון ערב הפרישה - עבור החוסכים בקרנות הפנסיה החדשות יהיו 65% לגברים ו–46% לנשים. שיעור תחלופה נמוך משמעותו ירידה דרסטית ברמת החיים של הפנסיונר ביחס לרמת החיים שאליה התרגל בשנות העבודה לפני היציאה לפנסיה. בניגוד לסימולציות קודמות שנעשו והתבססו על נתונים תיאורטיים אידיאליים לגבי הרציפות התעסוקתית של החוסכים, הצבירות בחסכונות וגובה השכר המבוטח לפנסיה.

ואולם המחקר הנוכחי שערכו שרית מנחם־כרמי (לשעבר כתבת TheMarker) ופרופ' אביה ספיבק, מתבסס על נתונים אמיתיים שמגיעים מקרנות הפנסיה וחושף תמונה שונה לחלוטין.

הפערים בין תוצאות המחקר לתחזיות המקובלות מקיפים את כל החוסכים לפנסיה בכל רמות השכר, אך הפערים הגדולים ביותר נמצאו דווקא בחמישוני ההכנסה התחתונים שבלאו הכי מאופיינים במשכורת נמוכה. לגבי החמישון הראשון היה מקובל להניח שעם היציאה לפנסיה, יגיע גובה קצבת הפנסיה ביחס לשכר האחרון הפרישה לשיעור של 64.5% אצל גברים ו–48.2% אצל נשים. אלא שלפי המחקר צפוי שיעור זה להגיע ל–29% גם לגברים וגם לנשים.

צבירות עלובות

לפי המחקר, הסיבות לפערים נובעות מכמה גורמים מרכזיים: שכר מבוטח לפנסיה נמוך מאוד ביחס לשכר בפועל, כניסה מאוחרת לשוק העבודה וחוסר רציפות תעסוקתית. למרות שלכאורה יש ציות מלא של מעסיקים להפרשות הפנסיוניות המינימליות הקבועות בחוק בהיקף של 18.5% מהשכר, הרי שבפועל ההפרשות מועברות רק על חלק מסוים מהשכר, כאשר חלק אחר ממנו לא מבוטח כלל לפנסיה. מעסיקים נוקטים בדרכים שונות כדי לצמצם את ההפרשות הפנסיוניות עבור העובדים שלהם, על ידי הגדרה של חלק מהשכר כשכר שאינו מבוטח לפנסיה כמו שכר שניתן על שעות נוספות ובונוסים קבועים.

נתוני המחקר מראים כי שיעור השכר המבוטח לפנסיה מגיע לממוצע של 58% מהשכר הרגיל של העובד, כאשר אצל נשים הוא גבוה יותר - 65% לעומת 52% בגברים. המשמעות היא שההפרשות לפנסיה עבור עובד שמשתכר 10,000 שקל מתבצעות בפועל בממוצע רק ביחס ל–5,800 שקל משכרו. כך, בזמן שהתחזיות המקובלות לגבי גובה הפנסיה שצפויה לחוסכים עם הפרישה, מתייחסות להפרשות אידיאליות שנעשות עבור כלל השכר, הרי שבפועל התמונה שונה. קצבת הפנסיה אמורה לשמור כמה שיותר על רמת החיים שאליה התרגל העובד בשנות העבודה לפני הפרישה לפנסיה, אך אם רק על חלק מסוים מהשכר מתבצעות הפרשות הרי שהמטרה לא תוכל להתממש. חוק פנסיה חובה וההסכמים עם ההסתדרות קבעו הפרשות מינימליות לפנסיה אך השאירו מרחב גדול למעסיקים לצמצם את ההפרשות בפועל. "למרות שיעורי הפרשה לפנסיה גבוהים בישראל ביחס למקובל במדינות ה–OECD, בסיס ההפרשה הוא נמוך ולכן הצבירות הפנסיוניות נמוכות", אומרת מנחם־כרמי שערכה את המחקר.

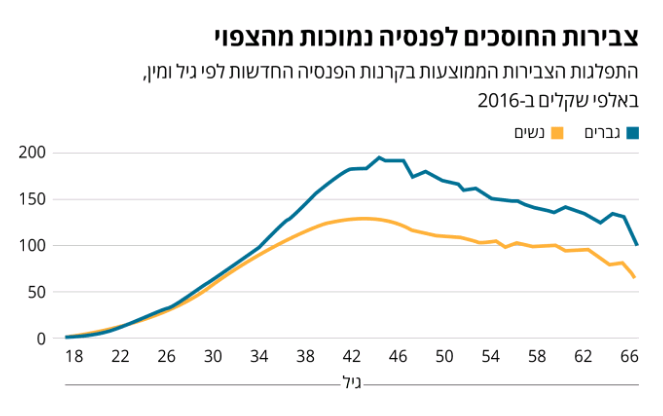

בנוסף, מהמחקר עולה כי צבירות הפנסיה הממוצעות כיום בקרנות הפנסיה החדשות נמוכות מאוד מהצפוי ביחס לגילאי החוסכים. צבירה ממוצעת של חוסך פעיל עומדת על 118 אלף שקל לגבר ו–86 אלף שקל לאישה. הוותק הממוצע של חוסכים בני 40 בקרנות הפנסיה הוא של 5.7 שנים בלבד. "בהנחה שחוסכים מתחילים לעבוד בגיל 28, הוותק היה צריך להיות כפול", אומרים כותבי המחקר.

לדברי עורכי המחקר, הסיבות לצבירה הקטנה ולוותק הנמוך הן כניסה מאוחרת לשוק העבודה ואי רציפות תעסוקתית. בנוסף לאלו, חוסכים רבים מושכים מקרנות הפנסיה שלהם את כספי הפיצויים והתגמולים או רק את כספי הפיצויים, מה שפוגע בעשרות אחוזים בהיקפי הצבירות ובקצבת הפנסיה הצפויה.

"הסיבה שגברים מתאפיינים בצבירות גבוהות יותר מנשים היא כי שכרם גבוה יותר. בתחילה חשבנו שנשים מתאפיינות בוותק נמוך יותר ולכן צבירות נמוכות יותר, אבל מהנתונים שיש לנו רואים שאין הבדלים גדולים בוותק בין נשים לגברים - בין היתר גם בשל חובת המעסיק להפריש לנשים בתקופה שהן מקבלות דמי לידה מביטוח לאומי", אומרת מנחם־כרמי.

אנשים מושכים כסף

סיבות נוספות שאחראיות לשיעורי הפנסיה הנמוכים שהתקבלו במחקר הן משיכות מוקדמות של כספי התגמולים ומשיכות של כספי הפיצויים. לפי המחקר, ב–2016 בוצעו משיכות של כ–4 מיליארד שקל מקרנות הפנסיה והן בוצעו ב–5% מחשבונות הפנסיה הקיימים, פעילים ולא פעילים. המשיכות כללו כספי תגמולים, פיצויים או שניהם יחד. 75% מהמשיכות בוצעו מחשבונות שאינם פעילים.

"בשונה ממשיכות התגמולים שמאפיינות בעיקר בעלי הכנסה נמוכה, את משיכות כספי הפיצויים זיהינו לאורך כל התפלגות ההכנסה - אנשים לא מבינים שכספי הפיצויים הם תוספת לפנסיה וחושבים שאם לא ימשכו את הפיצויים הם ילכו לאיבוד או יפסידו משהו", אומרת מנחם־כרמי. כדי לבדוק זאת החוקרים ביצעו סקר שכלל כ–500 נדגמים ובדק אם היו מושכים את כספי הפנסיה שלהם אילו המשיכה לא היתה כרוכה בתשלום מס, 70% מהנשאלים ענו שלא היו מושכים אותם. לעומת זאת, כשנשאלו לגבי משיכת כספי פיצויים ברגע עזיבת מקום עבודה, 58% מהם השיבו שהיו מושכים את הכספים בסבירות כלשהי. לדברי מנחם־כרמי, רואים כאן מחסור ברור באוריינות פיננסית ופנסיונית של החוסכים שלא מבינים את משמעות כספי הפיצויים עבור הפנסיה שלהם.

כאן ראוי לציין שהמחקר שנעשה התבסס על נתוני צבירות של עמיתים פעילים לפני רפורמת איחוד החשבונות שיזמה רשות שוק ההון ב–2017 ומחברת את הצבירות בחשבונות הלא פעילים, אל החשבונות הפעילים של אותם עמיתים. בנוסף, המחקר לא התחשב בצבירות והפרשות שנעשות למוצרים פנסיוניים אחרים כמו ביטוחי מנהלים וקופות גמל. בנוסף, לגבי קרנות הפנסיה החדשות, צריך להביא בחשבון שחוק פנסיה חובה נכנס רק ב–2008 ומאז שיעורי ההפרשות לפנסיה עלו בהדרגה כשהעדכון האחרון בוצע ב–2017. במצב הזה, חוסכים רבים - בפרט אלה הנמנים על החמישונים התחתונים שלא הפרישו בעבר בכלל לפנסיה - החלו את ההפרשות שלהם בגילאים מאוחרים, מה שמסביר את הצבירות הנמוכות שלהם.

מרשות שוק ההון מסרו בתגובה למחקר: "ראשית נציין כי מדובר במחקר שהוזמן ומומן על ידי רשות שוק ההון, ביטוח וחיסכון. הרשות קיבלה לידיה את ממצאי המחקר הראשוניים ובוחנת אותם וכן את הנתונים עליהם התבסס המחקר ואת תקפותם. ככלל, הרשות פועלת במסגרת הכלים שברשותה במספר דרכים להגדלת החיסכון הפנסיוני של אזרחי ישראל, ביניהן הגדלת שיעור ההפקדות, איחוד חשבונות לא פעילים, הפחתת דמי הניהול, הגברת התחרות, צמצום עלויות הביטוח ועוד."

יודעים מה הסיפור הבא של mako כסף? כתבו אלינו money@mako.co.il

הכתבה פורסמה במקור באתר TheMarker

כתבות נוספות:

המיליונרים החדשים של הודי'ס נחשפים

12.8 מיליון שקל בשנה ואתם בפנים: מועדון 400 האנשים הכי עשירים בישראל