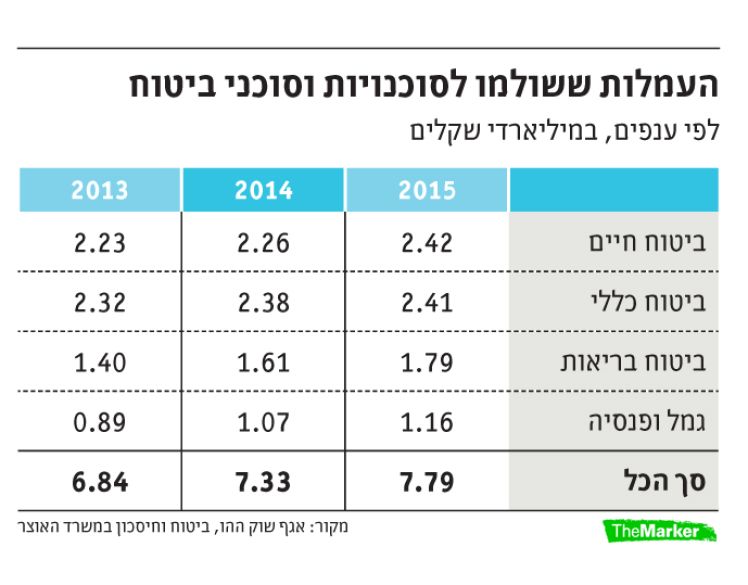

סכום של 7.8 מיליארד שקל שולם לסוכני הביטוח כעמלות ב–2015 - כך עולה מהדו"ח של הפיקוח על הביטוח שהתפרסם אתמול (ב'). סוכני הביטוח בתחום ביטוח החיים (כולל ביטוח ריסק ללא חיסכון וכן פוליסות חיסכון) נהנו מעמלות בסך 2.4 מיליארד שקל (30.7%) ב–2015, ומסכום דומה של עמלות נהנו סוכני הביטוח הכללי. סוכני הביטוח בתחום בפנסיה והגמל נהנו מעמלות בהיקף של 1.2 מיליארד שקל, וסוכני הביטוח בתחום ביטוח הבריאות נהנו מעמלות בסך 1.8 מיליארד שקל.

היקף העמלות ששולמו לסוכני הביטוח ב–2015 היה גבוה ב–13% לעומת 2013, וב–6% בהשוואה ל–2014. עוד עולה מהדו"ח כי החברה ששילמה את שיעור העמלה הגבוה ביותר מהפרמיה היא הפניקס. הבחרה שילמה לסוכנים עמלה של 19.8% מהפרמיה שמשלם הלקוח בתחום הביטוח הכללי, ללא עמלות של ביטוחי החיים. אחריה נמצאת חברת הביטוח מגדל, ששילמה לסוכניה עמלה של 18.7%, והראל, ששילמה לסוכניה עמלה של 17.5%.

עוד ב-mako כסף:

- מוצרים נחותי, חנות מדכאת: מותו של הכלבו

- איפה הכי משתלם לקנות מטבע חוץ?

- כמה יעלה לכם להעסיק עוזרת בית חוקית?

בתחום ביטוח החיים דווקא ניתן לראות את החברות הקטנות המובילות בתשלום העמלות לסוכנים. כך, את העמלה הגבוה ביותר שילמה חברת הכשרה ביטוח — 19.7% מהפרמיה שמשלם הלקוח כעמלה לסוכנים. במקום השני נמצאת חברת איילון, שמשלמת לסוכניה עמלה בשיעור של 16.7% מהפרמיה. חברת הביטוח כלל, לעומת זאת, משלמת עמלה בגובה של 11.8%, ואילו חברת הביטוח מגדל משלמת לסוכניה עמלה בשיעור של 7.4% מהפרמיה.

הפערים בין החברות הקטנות לגדולות נובעים מכך שבחברות הגדולות תיק ביטוחי החיים הוא ותיק ולא ניתן לשווק את ביטוחי החיים הישנים. לפיכך, החברות הקטנות מנסות להגדיל את חלקן בשוק זה על חשבון הגדולות, ולכן הן מוכנות לשלם יותר לסוכנים.

הנתונים על העמלות של סוכני הביטוח מתפרסמים בתקופה שבה חברות הביטוח מתקשות להרוויח. את 2015 סיימו שש חברות הביטוח הגדולות עם רווח כולל של 1.4 מיליארד שקל, לעומת רווח כולל של 2.2 מיליארד שקל ב–2014 — ירידה של 34%. את המחצית השנייה של 2016 סיימו חברות הביטוח עם הפסד כולל 803 מיליון שקל.

המשמעות של עליית בעמלות המשולמות לסוכנים לעומת שנים קודמות מלמדת על מצבן הקשה של חברות הביטוח. האיומים על הענף ועל רווחיותו לא נעלמו, והחברות יתקשו לעמוד בתשלומי עמלות גבוהים לסוכנים בלי שינוי מהותי באופן התגמול. נקודה נוספת היא שיעור העמלה, שמגיע לכ–20% מהפרמיה שמשלם המבוטח — ומייקר את הפרמיה למבוטח.

אחת הטענות העיקריות של לשכת סוכני הביטוח היא כי אין בעלי רישיונות חדשים בתחום הביטוח, וכי הענף גוסס. נתוני האוצר מציגים תמונה קצת שונה. ב–2015 היו 12,672 בעלי רישיון ביטוח. מתוכם, 11,295 בעלי רישיונות בתחום הפנסיוני. זאת לעומת 12,427 בעלי רישיונות ב–2014 ו–12,311 בעלי רישיונות ב–2013. כלומר, גידול של 2% בין 2014 ל–2015, וגידול של 3% מ–2013 ל–2015.

אחד המקורות שאמור לייצר תחרות לסוכנים בתחום הייעוץ הפנסיוני הם יועצי הפנסיה בבנקים. לפי נתוני האוצר, ב–2015 פעלו דרך מערכת הבנקאות 386 יועצים פנסיוניים. הם יעצו ל–39 אלף לקוחות חדשים ב–2015, ובהיקף נכסים נמוך של כ–20 מיליארד שקל. היקף החיסכון הפנסיוני בישראל (קופות גמל, קרנות פנסיה וביטוחי מנהלים) מסתכם בכטריליון שקל.

תחום ההשקעה שאליו מכוונים יועצי ההשקעות בבנקים הוא מסלול כללי, ששיעורו 76% מהנכסים המיועצים. אף שיועצי הפנסיה בבנקים נהנים מעמלת ייעוץ, נראה כי תחום זה לא הצליח להתרומם במערכת הבנקאות.

יודעים מה הסיפור הבא שלנו? כתבו אלינו money@mako.co.il

הכתבה פורסמה במקור באתר TheMarker

כתבות נוספות:

אחרי העימות בארה"ב: עליות בבורסות באסיה

הכלכלן הראשי: צמצום פערים מגדריים בשכר יתרום לצמיחה