לפני כמה שבועות פרעתי קרן השתלמות שליוותה אותי כמעט מחצית מחיי. 73,267.42 שקל נכנסו לחשבון הבנק שלנו, שלרגע קצר נראה לא רע בכלל. אלא שאז התחלתי לתהות - כמה כסף יכול היה להיות לי כעת ביד, אם רק הייתי פועל אחרת.

בתחילת שנות האלפיים השתחררתי משירות קבע, ובאחת מקרנות ההשתלמות שהצבא פתח לי היו באותה העת 20,954.33 שקל. בשנים שלאחר מכן לא ממש התעניינתי באותה הקרן. ראשית, לא הייתי זקוק לכסף באופן מיידי, ושנית, ייתכן כי הדיווחים התקופתיים על התשואה הנצברת שהצביעו על כיוון כללי חיובי, פשוט הרדימו אותי.

בחישוב פשוט, הכסף שישב שם גדל ב־6%־7% בממוצע לשנה. זה לא רע, אבל נניח שאי שם בתחילת שנות האלפיים חבר או דוד היה מציע לי לעשות משהו אחר עם הכסף, נניח לרכוש דירה בבאר שבע, איך היו נראים אחוזי התשואה שלי?

בעזרת ראש מסלול ההתמחות במימון בקריה האקדמית אונו, ד"ר עדו קאליר, גיבשנו את הנתונים בצורה המדויקת ביותר, והכנסנו לחישוב פרמטרים חשובים. אז מה הייתה השורה התחתונה? תמשיכו איתנו.

השוואת תשואת השקעות מתחומים שונים איננה פרקטיקה חדשה. ניתן לקבוע בזהירות כי אחת המחלוקות העתיקות נסובה סביב השאלה מה ישיא לנו רווח גדול יותר - השקעה בנדל"ן או בשוק ההון. כמובן שאין אנחנו מתיימרים לקבוע מסמרות בעניין זה, וצריך גם לזכור שבהשקעה בנדל"ן אפשר להיעזר במינוף. כל שרצינו הוא לספק זווית מהחיים לדילמה, ולהדגים כיצד ניתן לחשב נכון ככל הניתן את התשואה - בדגש על השקעת הנדל"ן שמחייבת לבודד כמה נתונים, וכן להכניס לחישוב פרמטרים שונים.

פרק א': למה בחרנו דווקא בבאר שבע

הצעד הראשון מבחינתנו היה להגדיר את ההשקעה שלנו - דירת 2־3 חדרים סטנדרטית בקרבת אוניברסיטת באר שבע. בחרנו בבאר שבע היות שבשנים רבות היא הייתה יעד מבוקש למשקיעי נדל"ן. בשלב הבא ביקשנו להבין מה היה המחיר של דירה שכזו בתחילת שנת 2003. כיום, עומד לרשותנו מאגר המידע של רשות המסים, אלא שעסקאות מאותן הימים לא קיימות באתר. נזכיר גם כי בתקופה זו, המחירים בישראל עדיין תומחרו בדולרים.

משום כך נעזרנו בשמאי המקרקעין דני כודדי, ובמתווך הוותיק יהודה אמיר מתיווך ברק, שמצאו עבורנו כמה עסקאות רלוונטיות מאותה התקופה. ממוצע העסקאות הצביע על מחיר של 185 אלף שקל לדירה שכזו. שניהם הזכירו שבאותם הימים שוק ההשקעות בעיר לא היה דומה למה שמשקיעים רבים מכירים מהשנים האחרונות. לדבריהם, בתחילת שנות האלפיים השוק היה "רדום" ולא קרץ למשקיעים, עד שנת 2007.

כדי למצוא את מחירי השכירויות באותה התקופה שוב נעזרנו בכודדי ובמתווך אמיר, ובעזרתם נמצא כי עבור דירת סטודנטים באותם הימים ניתן היה לקבל 300 דולר (1,440 שקל) לחודש. חישוב מהיר של שיעור התשואה השנתית רק מהשכרת הנכס מגלה מספר שכיום נראה דמיוני - כ־9.3% תשואה ברוטו, בלי להביא בחשבון הוצאות של תיקונים ועוד.

קאליר הכניס כמה פרמטרים חשובים לתחשיב שביצע, כדי שהוא יהיה הכי קרוב למציאות האלטרנטיבית שהייתה יכולה להתקיים. ראשית הוספנו למחיר הדירה עלויות שיפוץ ושכ"ט של 20 אלף שקל, כך שלמעשה אם הייתי רוכש דירה בתחילת 2003, הייתי צריך 205 אלף שקל.

כחלק מהתחשיב קאליר התייחס לעובדה שמדובר בדירת סטודנטים, כך ששינויי שוכרים מתבצעים בה לעתים יחסית קרובות. לכן, הוא קבע כי שבועיים בכל שנה הדירה לא הייתה מושכרת. בחישוב של 20 שנה, זה אומר שכמעט שנה הדירה לא הייתה מושכרת, מה שהפחית סכום ניכר מההכנסות. בנוסף הוא הכניס לחישוב תשלום תיקונים ושיפוצים בעלות שנתית של 1,000 שקל לשנה, או 20 אלף שקל למשך 20 שנה. התחשיב גם הביא בחשבון תשלום שנתי של 475 שקל עבור ביטוחי נכס וחיים.

המימון: הבנקים נתנו 90% משכנתה

מאיפה בחור צעיר יכול היה בשנת 2003 לממן דירה? היו לי, כזכור, כ־21 אלף שקל, כך שהייתי צריך לגייס עוד 184 אלף שקל, כ־90%. היום לא ניתן לקחת משכנתה בשיעור מימון כזה, אך באותם הימים המפקח על הבנקים, קרי הרגולטור, התיר לבנקים להעמיד משכנתה בהיקפים כאלה.

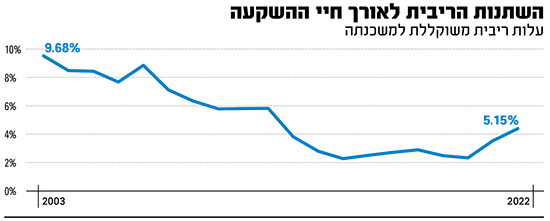

"ריבית המשכנתאות הממוצעת ל־20 שנה ב־2003 הייתה כמעט 10%. ואם ניסית לברוח אז לריבית פריים, היא הייתה גבוהה יותר מהריבית הקבועה", מסביר קאליר. הוא מעריך כי הריבית הגבוהה לכשעצמה הייתה עשויה לגרום לי ל"רגליים קרות" מביצוע ההשקעה.

אז בוא ניגש לחישוב. לקחת את כל הפרמטרים שציינו. מה קורה בשנה הראשונה אחרי ש"רכשתי" דירה להשקעה בקרבת אוניברסיטת הנגב?

קאליר: "עלויות המשכנתה שלך, מה שאתה משלם לבנק, גדולות מההכנסות משכר הדירה שלך בכ־500 שקל לחודש. באופן מוזר, זה קצת דומה ל־2023 - התזרים מדירה להשקעה עלול להיות שלילי".

קאליר אומר שלפי התחשיב, המצב הזה נמשך בערך ארבע־חמש שנים. "בשנים הראשונות חברים שלך כנראה היו צוחקים עליך, כי אתה משלם בכל חודש כסף כדי להחזיק את הדירה, וגם המחיר שלה לא עולה. אני לא מזלזל בזה, כי לפידבקים שמתקבלים מהסביבה יש מקום בשיקול הדעת של משקיעים", הוא אומר ומוסיף: "אתה נכנסת בזמן לא אופטימלי וזה מה שמעניין בניסוי שאנחנו עושים, זה לא שבחרת בשנה הכי טובה. בחרנו שנה אמיתית, והיא שנה מאוד מייצגת, כי היא לא טובה מדי", הוא אומר כרמז לבאות.

"ואז קורה דבר ראשון משמעותי וזה שהאינפלציה יורדת, ויחד איתה הריבית יורדת ואז תשלומי המשכנתה שלך יורדים".

פרק ב': כשהתנאים בשוק החלו להשתנות

סביב שנת 2008 החלו התנאים בשוק להשתנות. אם בסוף 2006 ריבית בנק ישראל עמדה על 5%, ושנה לאחר מכן היא ירדה ל־4%, בדצמבר 2008 הריבית עמדה על 2.5%, ושנה לאחר מכן ירדה לאחוז. "השינוי הביא לסביבת ריבית מדהימה בכל תמהיל המשכנתה", מסביר קאליר.

עוד שני תהליכים שתחילתם אי שם סביב 2008 משנים לגמרי את מצב ה"השקעה" שלי, אומר קאליר: "תשלומי השכירות עולים, ובמקביל גם מחירי הדירות מתחילים לטפס. אם בארבע שנים ערך הדירה בקושי זז, מכאן זה מתחיל לקפוץ. אנחנו זוכרים את השנה־שנתייים האחרונות של עליות אבל היו עליות כאלה בעבר", מזכיר קאליר.

בוא ניקח שנה רנדומלית, מה קורה ב־2017 נניח?

"מעבר למשכנתה, שמשכנו אותה ל־20 שנה ויכול להיות שכבר יכולת לסגור אותה, אתה מוצא את עצמך מכניס נטו 800 שקל בחודש. ותזכור, מדובר בהשקעה בדירה צנועה ביותר".

פרק ג': כמה הייתי מרוויח ממכירת הדירה

אנשי נדל"ן שעמם שוחחנו אמרו שאת הדירה ש"רכשנו" ב־2003, ניתן למכור בתחילת 2023 תמורת 800 אלף שקל, בהערכה שמרנית. על כך יש להוסיף את ההכנסות מהשכירות, שעלו לאורך השנים וכיום עומדות על כ־2,200 שקל.

מה שכחנו? קאליר הכניס לחישוב תשלום מס שבח, בהנחה וזו לא דירתנו היחידה. "אם היית מסודר ושמרת חשבוניות מהשיפוץ ומההוצאות על עו"ד - שזה אנחנו ממליצים לכל מי שרוכש נכס להשקעה - אז שילמת משהו כמו 100 אלף שקל ממס שבח.

"בשורה התחתונה, אתה עומד כיום על כ־711 אלף שקל על השקעה של כ־20 אלף שקל. זה בערך פי 10 מול מה שיש לך כיום. באחוזים זו תשואה ממוצעת לשנה נטו בגובה 19.4% אחרי מסים. לא ייאמן".

מה אפשר ללמוד מזה לעתיד?

"אנחנו אנשי המימון אוהבים להגיד שאי אפשר ללמוד מהעבר ולהסיק ממנו על העתיד, אבל הנה ההיסטוריה חוזרת על עצמה והריבית עולה במהירות, ויש נקודה שאולי לא התעכבנו עליה מספיק בתחשיב שעשינו, והיא האם היית יכול לצלוח את חמש השנים הראשונות המאוד לא טובות - גם מבחינה פיננסית, וגם מבחינת הצחוקים של החברים שלך. אנחנו הנחנו בתחשיב שלנו שצלחת את אותן השנים, אבל לא בטוח שזה אפשרי עבור כל משקיע, ואני חושב שזה לקח טוב למשקיעים בכל סוג של נכס - איך אתם מתכוננים לאפשרות שתחוו שנים לא טובות".

חשוב לא ליפול לחוכמה שבדיעבד

משקיע הנדל"ן ד"ר אלחנן מגידוביץ' סבור שיש כמה דברים שאפשר ללמוד מהסימולציה של ההשקעה שלא בוצעה בבאר שבע.

"את ההשקעות הראשונות שלי עשיתי בבאר שבע ב־2007", הוא מספר. "אנחנו מדברים על אותו סדר גודל של מחירים שאתה תיארת מ־2003, כי השוק באמת היה תקוע למשך כמה שנים, ורק לקראת סוף העשור התעורר. עם זאת, חשוב שלא ניפול לחוכמה שבדיעבד. באותם הימים דירה ממוצעת הניבה תשואה שנתית מדמי השכירות של 12%־16%.

"במונחים של תשואה על ההון המספרים היו גבוהים יותר, ובשל עליית המחירים באותה העת היית יכול להחזיר כמעט את כל ההשקעה בזמן קצר וזה היה נראה טבעי כי אלה סוג העסקאות שהסתובבו בשוק. היום זה נראה מוזר, אבל אם מישהו היה מציע עסקה ב־10% תשואה היית חושב שמנסים לעשות עליך סיבוב. בזמן אמת לא היינו מודעים לכך שמדובר במצב מיוחד".

"דוגמה להשקעה לטווח ארוך"

היום המצב שונה. אי אפשר להביא הון עצמי נמוך ולרכוש נכס כי המחירים עלו וגם הריביות גבוהות. האם ניתן ללמוד משהו מהתחשיב שלנו לגבי העתיד?

"ראשית חשוב להשקיע. זה לא משנה אם זו קרן השתלמות או נדל"ן - קודם כל תעשו. בהשוואה לתשואה השנתית הממוצעת שיכולת להשיג מהשקעת הנדל"ן שלא ביצעת, הרווח שלך בקרן היה נמוך, אך עדיין מדובר על אזור ה־7% שנתית שזה יפה, ויש עוד לקח - ראינו כאן דוגמה מדהימה לחשיבות של השקעה לטווח ארוך.

"ולגבי השאלה שלך, אכן היום יותר קשה לרכוש נכס. מצד שני לדור של היום יש משהו שלך ולי לא היה וזה מודעות והשכלה פיננסית. אם אי אפשר לרכוש דירה ב־1.8 מיליון שקל בראשון לציון, אז הולכים לעפולה או לחיפה או לאשקלון ומוצאים דירה בפחות ממיליון. אני חושב שלטווח ארוך השקעת נדל"ן היא דבר נכון בגלל הדמוגרפיה, ובגלל שהשוק ילך יותר ויותר לשכירות.

"אני דבק בגישה שמי שלא יקנה דירה או דירות, יהיה לו הרבה יותר קשה לקנות אותן בשנים הבאות. אז מי שחושב על הילדים, חייב להביא בחשבון השקעות נדל"ן".

מה שחשוב זה לא לתת לכסף להירדם | אריק מירובסקי, פרשנות

אם מסתכלים לאחור, התחשיב שנעשה תיאורטית בסדר. אבל זה לא הקריטריון הנכון. מה שצריך לעשות הוא להפיק לקחים, כיצד גיא יכול להתנהג בעשרים השנים הבאות.

התחשיב מראה שאולי אפשר היה לנהוג טוב יותר, אבל האם יכולת לדעת את זה? ולתקן? אני לא חושב. אני לא אוהב חוכמה בדיעבד.

מה שאנחנו יכולים ללמוד מזה הוא לא לתת לכסף להירדם. טוב שהכסף נמצא בקרן מסוימת או בנכס מסוים או באפיק מסוים, אבל צריך כל הזמן להסתכל ימינה ושמאלה ולראות אם יש אפשרויות טובות יותר. מצד שני, אני לא מציע להיכנס להתנהגות היפר אקטיבית ולשנות כל יום את אפיק ההשקעה. לפחות כשמדברים על נדל"ן אפיק ההשקעה צריך להיות חמש־שבע שנים קדימה, אפיקים אחרים - כל אחד עם התנאים שלו. אפיק מנייתי הוא הרבה יותר מהיר ואינטנסיבי, ויש גם סלים ואפיקים הרבה יותר סולידיים.

הכתבה פורסמה לראשונה באתר גלובס